Werbung für Sammelobjekte: Münzwerbung weiter im Aufwind

27. Sep 2017 • News • research tools • Branchenstudien • Marktdaten • Marktanalyse • Handel & Dienstleistung • Essen & Trinken • Marketing & Medien

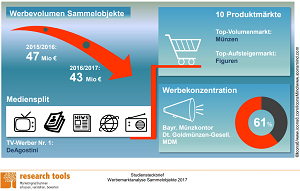

Das Werbevolumen für Sammelobjekte wie Miniaturmodelle, Münzen oder Sammelkarten ist im Vorjahresvergleich um zehn Prozent zurückgegangen. Münzwerbung dominiert die Branche und verzeichnet Zuwachsraten im zuletzt abnehmenden Werbemarkt.

Das Werbevolumen für Sammelobjekte wie Miniaturmodelle, Münzen oder Sammelkarten ist im Vorjahresvergleich um zehn Prozent zurückgegangen. Münzwerbung dominiert die Branche und verzeichnet Zuwachsraten im zuletzt abnehmenden Werbemarkt.

Die Werbeaktivitäten der Anbieter von Sammelobjekten sind im Vergleich zum Vorjahr um zehn Prozent gesunken und liegen aktuell bei etwa 42 Millionen Euro. Im Vorjahr wurde die Werbespitze bei 47 Millionen Euro gemessen, in den Jahren zuvor lagen die Werbeaktivitäten noch jeweils unter der 20 Millionen Euro-Marke.

Der Produktmarkt Münzen ist mit einem Anteil von zwei Drittel vom Gesamtvolumen der volumenstärkste. In diesem Teilmarkt sorgen die Anbieter mit zunehmenden Werbeaktivitäten für eine Volumenausweitung um 15 Prozent. Rückläufig um jeweils mehr als 60 Prozent sind hingegen die Werbevolumina in den Produktmärkten Miniaturmodelle und Sticker/Album. Ebenso geht das Werbevolumen für Briefmarken zurück. Es liegt nun unterhalb der Millionengrenze. In acht der zehn analysierten Teilmärkte bevorzugen die Anbieter TV- und/oder Zeitschriftenwerbung. In den Teilmärkten Münzen und Briefmarken sorgen ergänzend Internetbanner und Werbung in Zeitungen für eine breitere Mediennutzung.

Im Produktmarkt Münzen zeigt sich eine sehr hohe Werberkonzentration. Auf die drei Topwerber Bayerisches Münzkontor, Deutsche Goldmünzen-Gesellschaft und MDM entfallen über 90 Prozent des Werbevolumens dieses Teilmarkts. Werbestark zeigen sich in weiteren Produktmärkten Editions Atlas für Miniaturmodelle, Panini für Sticker/Album und Topps für Sammelkarten.

Ausgewählte Keyfindings

- Für mediale Kommunikation haben die werbungtreibenden Anbieter von Sammelobjekten innerhalb vonzwölf Monaten mehr als 42 Millionen Euro ausgegeben. Im Vergleich zum Vorjahr sind die Ausgaben um zehn Prozent gesunken.

- Die Zahl werbender Marken oszillierte in den vergangenen fünf Jahren zwischen sechs und 26. Innerhalb eines Jahres warben zuletzt im Durchschnitt pro Monat 20 Anbieter.

- Münzwerbung ist seit Jahren volumenstärkster Produktmarkt und hat im Vergleich zum Vorjahr die Werbeaktivitäten weiter gesteigert. Rückläufig sind die Werbevolumina in einigen anderen Produktmärkten.

- In acht der zehn Teilmärkte bevorzugen die Anbieter TV- und/oder Zeitschriftenwerbung. In zwei

- Teilmärkten sorgen ergänzend Internetbanner und Werbung in Zeitungen für eine breitere Mediennutzung.

- Elf Anbieter werben mit einem Jahresvolumen von über einer Million Euro. Fünf davon haben ihre Werbeausgaben im Vergleich zum Vorjahr aufgestockt.

- Es herrscht eine hohe Konzentration im Werbemarkt für Sammelobjekte: auf drei werbestarke Münzanbieter entfallen 61 Prozent des Gesamtwerbevolumens.

Inhalte der Studie

- Management Summary

- Forschungsdesign

- Trends

- Quantitative Entwicklungen des Gesamtmarktes im 5-Jahres-Vergleich

Entwicklung der Werbeausgaben der Werbungtreibenden, Entwicklung der Anzahl beworbener Marken und der monatlichen Werbespendings, Werbeverzicht in Monaten, Werbeausgabenentwicklung nach Produktmärkten und Medien - Qualitative Tendenzen

Typische Motivbeispiele und Nutzenargumente 2016, aktuelle Trends 2016

- Quantitative Entwicklungen des Gesamtmarktes im 5-Jahres-Vergleich

- Benchmarks

- Werbeausgaben-Rankings auf Branchenebene

Share of Advertising der Top 10 Anbieter, Ranking der Top 200 Anbieter nach Werbevolumen, Ranking der Top 10/Low 10 Anbieter nach absoluter Werbedynamik, Top-Werbungtreibende 2011-2015, die nicht unter den Top 50 2015/2016 waren - Entwicklung der Werbeausgaben der Top 10 Anbieter im 5-JahresVergleich

Entwicklung der Werbeausgaben der Top 10 Anbieter im Fünf-Jahresvergleich, Entwicklung der Werbeausgaben der Top 10 Anbieter im Verlauf der letzten 60 Monate, Verteilung der Werbeausgaben der Top 10 Anbieter auf die Monate im Fünf-Jahresvergleich:

- Werbeausgaben-Rankings auf Branchenebene

- Strategien

Diese Analysen werden für jede der Top 10 Marken der Branche durchgeführt:

Werbeausgaben nach Produktmärkten und Mediengattungen, Zeitliche Werbedruckverteilung nach Produktmärkten in den letzten 24 Monaten, Analyse der Top-Werbemotive, Quantitative und qualitative Erfolgskriterien- Bayerisches Münzkontor 56

- DeAgostini 62

- Deutsche Münzen-Gesellschaft 68

- Eaglemoss publications 73

- Editions Atlas Collections 77

- Hachette Collections 82

- MDM 87

- Panini 93

- Primus 98

- topps 104

- Bewertung der Kommunikationsstrategien im Vergleich 109

- Motiv-Highlights 111

- Auswahl wichtiger oder herausragender Werbemotive

- Kommunikationspositionierung

Weitere Studien von research tools zum Thema Freizeit

- Studie eVisibility Taschen, Koffer & Rucksäcke 2016

- E-Shop-Analyse Fotobedarf 2016

- Studie eVisibility Musikinstrumente und -equipment 2016

- Studie eVisibility Outdoorbedarf 2016

- Werbemarktanalyse Sport 2016

- Studie eVisibility Briefmarken und Münzen 2016

- Studie eVisibility Selbstverteidigungsbedarf 2016

- Studie eVisibility Sportartikel 2017

- Studie eVisibility Kreativbedarf 2017

- Studie eVisibility Gesellschaftsspiele 2017

- Studie eVisibility Miniaturmodelle 2017

- Studie eVisibility Fahrrad und Zubehör 2017

Weitere Werbemarktanalysen von research tools nach Branchen

- Werbemarktanalyse Schuhe 2017

- Werbemarktanalyse Messen und Kongresse 2017

- Werbemarktanalyse Smartphones 2017

- Werbemarktanalyse Fluggesellschaften 2017

- Werbemarktanalyse Haustechnik 2017

- Werbemarktanalyse Süßwaren 2017

- Werbemarktanalyse Heimtextilien 2017

- Werbemarktanalyse Banken 2017

- Werbemarktanalyse Dermatika 2017

- Werbemarktanalyse Direktversicherungen 2017

- Werbemarktanalyse Optik 2017

- Werbemarktanalyse Bier 2017

- Werbemarktanalyse Glücksspiel 2017

- Werbemarktanalyse Milchprodukte 2017

© research tools